Panorama Semanal

¿Hay un rayo de esperanza?

La gran noticia de la semana pasada fue, por supuesto, el sorprendente descenso de la inflación en Estados Unidos. El índice de precios de consumo (IPC) no varió respecto al mes anterior y el índice de precios al productor (IPP) disminuyó. Ahora, estas son las preguntas que el mercado quiere responder:

- ¿Es probable que esta tendencia continúe?

- De ser así, ¿con qué rapidez volverá la inflación a estar dentro del rango objetivo de la Reserva Federal? Y

- ¿Verán otros países el mismo tipo de descenso o este cambio de rumbo es exclusivo de Estados Unidos?

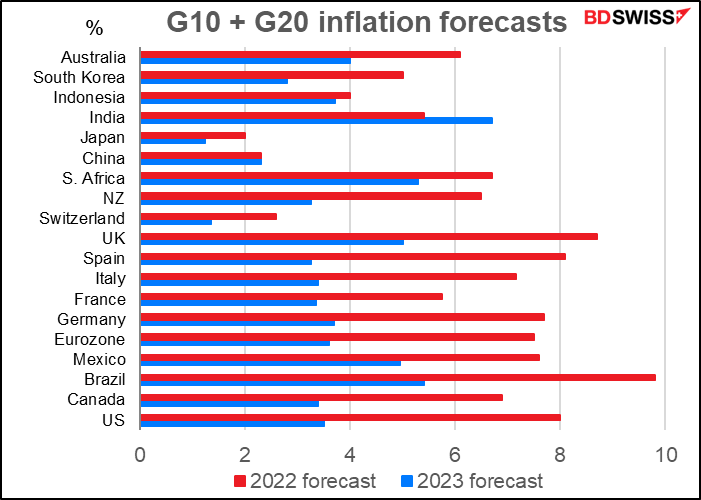

La previsión de consenso del mercado es, efectivamente, que la inflación baje este año.

Y también el año que viene.

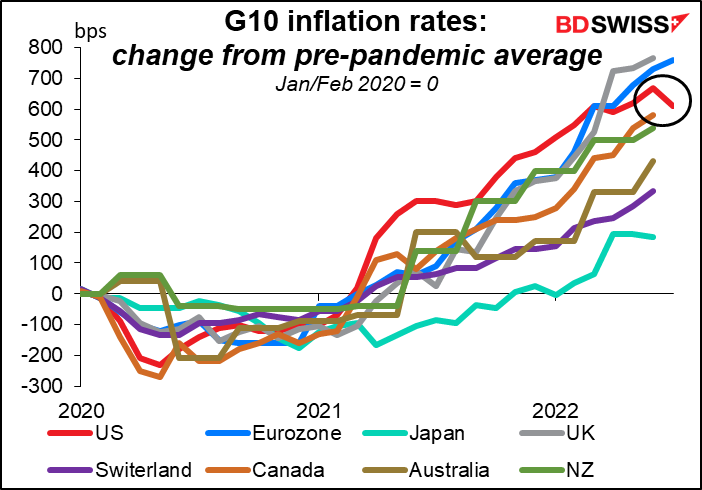

La inflación está algo sincronizada en todo el mundo. Un estudio de 2019(Sincronización de la inflación mundial) encontró tres puntos principales:

En primer lugar, los movimientos de la inflación se han sincronizado cada vez más a nivel internacional a lo largo del tiempo: un factor global común ha representado alrededor del 22 % de la variación de las tasas de inflación nacionales desde 2001. En segundo lugar, la sincronización de la inflación también se ha hecho más amplia: aunque antes era mucho más pronunciada entre las economías avanzadas que entre las economías emergentes, se ha hecho sustancial en ambos grupos durante las dos últimas décadas. Además, la sincronización de la inflación ha pasado a ser significativa en todas las medidas de inflación desde 2001, mientras que antes solo era prominente en las medidas de inflación que incluían principalmente bienes comerciables.

Hay probablemente dos razones principales por las que la inflación está cada vez más sincronizada en todo el mundo: 1) el comercio mundial de materias primas, en particular el petróleo, afecta a todos los países, y 2) la creciente interdependencia de los países debido a los vínculos comerciales y financieros empuja los ciclos económicos de los distintos países hacia la sincronización. Pero como el entonces gobernador del Banco de Inglaterra, Mark Carney, dijera en 2015 en una ponencia presentada en el simposio de la Reserva Federal en Jackson Hole (La inflación en un mundo globalizado): «Las correlaciones del IPC general reflejan en gran medida las conmociones en los precios, como los del petróleo. Las tasas de inflación subyacente muestran un movimiento conjunto mucho menor, ya que varían en función de unas condiciones económicas subyacentes cada vez más divergentes».

Cada país tiene una mezcla diferente de problemas que está provocando el aumento de la inflación. En Estados Unidos, por ejemplo, los alquileres han aumentado considerablemente. En Europa, la subida de los precios del gas y la electricidad probablemente mantendrá la inflación en un nivel muy alto. Otros países pueden verse más afectados por la inflación de los alimentos.

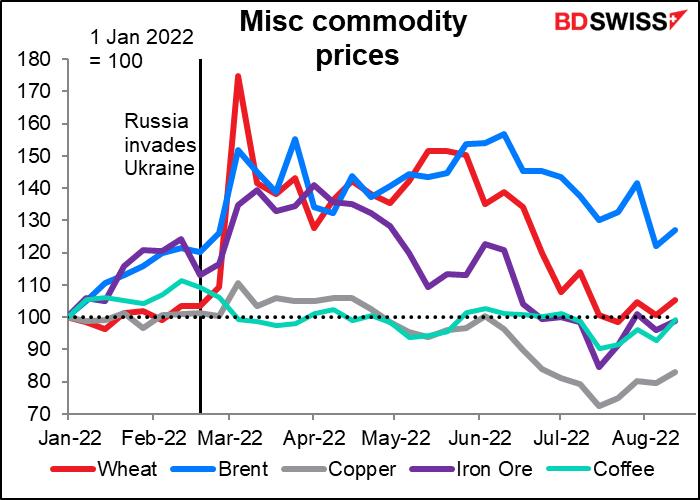

Ahora que los precios de muchas materias primas están bajando (el gas natural, que no se muestra, es una excepción importante), es probable que las tasas de inflación general disminuyan en todo el mundo, pero el ritmo de descenso de la inflación subyacente será más lento y variará más de un país a otro. «En otras palabras, las condiciones económicas internas (que se ven afectadas por la política monetaria interna) siguen siendo muy importantes», como dijo el gobernador Carney. Esto significa que todavía hay margen de sobra la «divergencia de las políticas monetarias» a medida que la inflación se ralentiza.

La próxima semana: inflación del Reino Unido, Canadá y Japón; ventas minoristas de EE. UU. y actas del FOMC; reunión del RBNZ

Con todos los ojos puestos en el panorama de la inflación mundial, lo más importante de la semana que viene será probablemente el IPC de Canadá, Reino Unido y Japón (martes, miércoles y viernes, respectivamente). En Estados Unidos, lo más destacado será el dato de las ventas minoristas y la publicación de las actas de la reunión de julio del Comité Federal de Mercado Abierto (FOMC), ambas el miércoles. Y el Banco de la Reserva de Nueva Zelanda se reúne el miércoles.

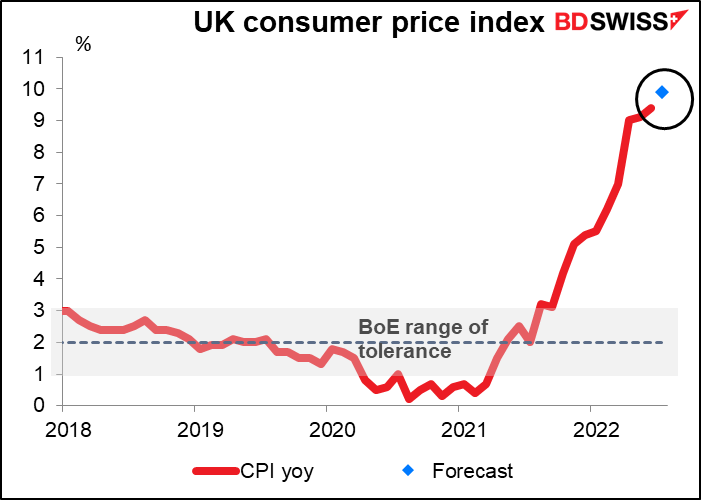

Se espera que la inflación en el Reino Unido siga aumentando, hasta el 9,9 % anual desde el 9,4 %. Esto no sorprenderá a nadie que haya prestado la más mínima atención a los asuntos británicos. En el Informe de Política Monetaria de agosto, el Banco de Inglaterra dijo: «Se espera que la inflación del IPC aumente… del 9,4 % en junio a algo más del 13 % en el cuarto trimestre de 2022, y que se mantenga en niveles muy elevados durante gran parte de 2023, antes de caer al objetivo del 2 % dos años después». Por lo tanto, yo esperaría que un aumento de la inflación tuviera poco impacto en la libra.

E incluso cuando la inflación empiece a bajar, la gente se centrará en el incremento del tope oficial del precio de la energía, que limita las tarifas estándares que un proveedor puede cobrar. El aumento de estos precios máximos añadirá miles de libras a la factura energética del hogar medio cuando comience el próximo periodo en octubre. Después, el tope se ajustará trimestralmente, lo que significa que si los precios no empiezan a bajar, se trasladarán cada vez más rápido a los clientes.

Gran Bretaña también anunciará sus datos de empleo (martes).

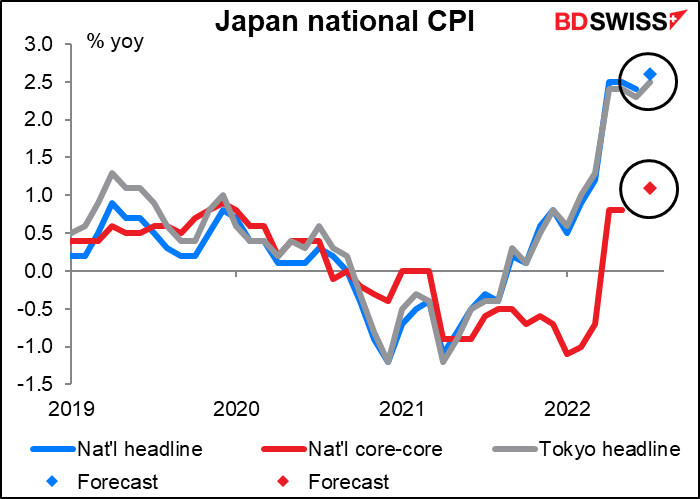

Se prevé que Japón, el país más atípico en materia de inflación, vea aumentar sus tasas de inflación nacionales. Se prevé que la tasa general alcance el 2,6 % anual, un poco más que la tasa de inflación de Tokio para el mes (2,5 % anual). La inflación general se ha visto respaldada en parte por el aumento de los precios de los alimentos y los combustibles gracias a la debilidad del yen. Dicho esto, el aumento de los precios se extiende a cada vez más componentes del IPC, lo que indica una tendencia inflacionista más amplia.

Pero observe la previsión de la inflación «subyacente-subyacente». Es lo que en otros países se denomina inflación «subyacente», es decir, sin incluir los alimentos y la energía. También se prevé que aumente, pero ¿a qué? al 1,1 % anual. Incluso Suiza, la apoteosis de los países con baja inflación, tiene actualmente una tasa de inflación subyacente del 2,0 % anual.

En las Perspectivas de la actividad económica y de los precios de julio, la mediana de las previsiones del comité de política económica para el IPC subyacente al estilo japonés (que excluye únicamente los alimentos frescos) para el año fiscal 2022 se revisó al alza hasta el +2,3 %, pero las previsiones para los años fiscales 2023 y 2024 se mantuvieron por debajo del objetivo de estabilidad de precios del 2 % del Banco de Japón. Hasta ahora no hay indicios de que nadie en el Consejo de Política del Banco de Japón tenga ganas de subir los tipos.

Sin embargo, Reuters informa que el primer ministro japonés, Kishida, va a ordenar a su gobierno que busque formas de amortiguar el impacto del aumento de los precios de la energía y los alimentos en la sufrida población japonesa. «Ordenaré que se tomen eficientes medidas adicionales centradas en los precios de la energía y los alimentos, que representan la mayor parte del reciente aumento de la inflación», dijo Kishida a los periodistas. Con una tasa de inflación del 2,4 % anual (que se espera que aumente al 2,6 % en el anuncio de la próxima semana), Japón no parece un país aquejado por una inflación elevada.

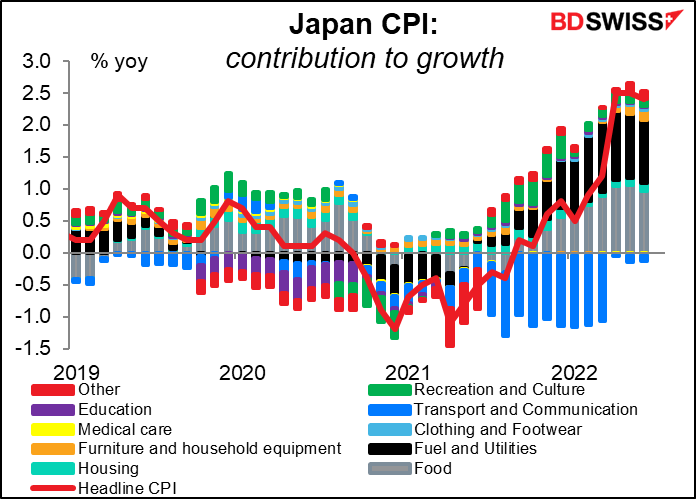

Pero el PM Kishida tiene razón en que la inflación de Japón se concentra en la energía y los alimentos. En junio, último mes del que se dispone de datos, estas dos categorías fueron responsables de 1,96 puntos porcentuales del incremento del IPC general del 2,40 % anual. Son precios que el electorado conoce muy bien porque compra alimentos y paga regularmente sus facturas de electricidad y gas.

Si el gobierno toma medidas específicas para abordar estas dos categorías, podría reducir la tasa de inflación general por debajo del objetivo del 2 % sin ningún cambio en la política monetaria. Sin embargo, no tengo ni idea de cómo lo harían. Algunos países están recortando los impuestos sobre el combustible para aliviar la carga, pero los precios de los alimentos pueden ser más difíciles de afrontar. No obstante, es probable que la inflación general vuelva a situarse por debajo del objetivo del 2 % del Banco de Japón y alivie cualquier presión sobre el Banco de Japón para que endurezca su política, lo que sin duda es un acontecimiento negativo para el JPY.

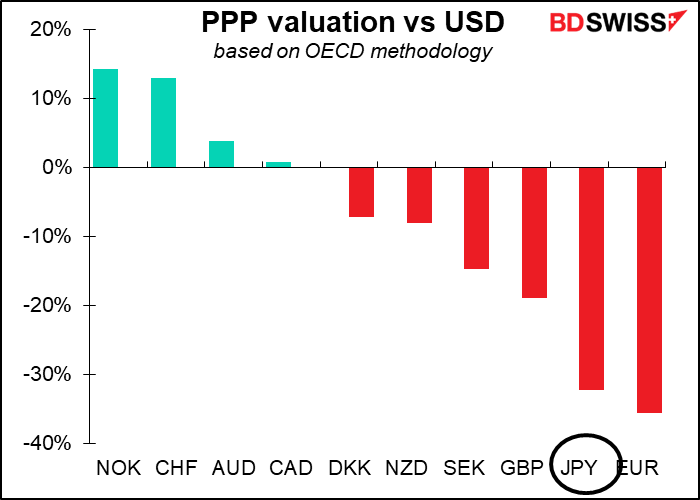

Por otra parte, si la preocupación del primer ministro Kishida indica un cambio en la actitud de Japón hacia la inflación, sería un cambio importante en el mercado de divisas. La idea de que los tipos de interés japoneses estarán anclados en cero indefinidamente es una de las convicciones centrales del mercado, y con razón. Si el gobierno comienza a expresar su preocupación por la inflación y esa convicción empieza a cambiar, entonces el JPY, una moneda significativamente infravalorada gracias a la política monetaria ultralaxa del Banco de Japón, podría sufrir una rápida revalorización.

Supongo que hasta que la tasa de inflación «subyacente-subyacente» no se sitúe en el 2 % o por encima de él en Japón, no habrá voces en el Consejo de Política Económica que insten a reconsiderar su postura. Por este motivo, creo que el JPY seguirá siendo débil en el futuro inmediato.

Otros indicadores de Japón que merecen ser vigilados durante la semana son el índice del sector terciario (martes), y la balanza comercial y los pedidos de maquinaria (miércoles).

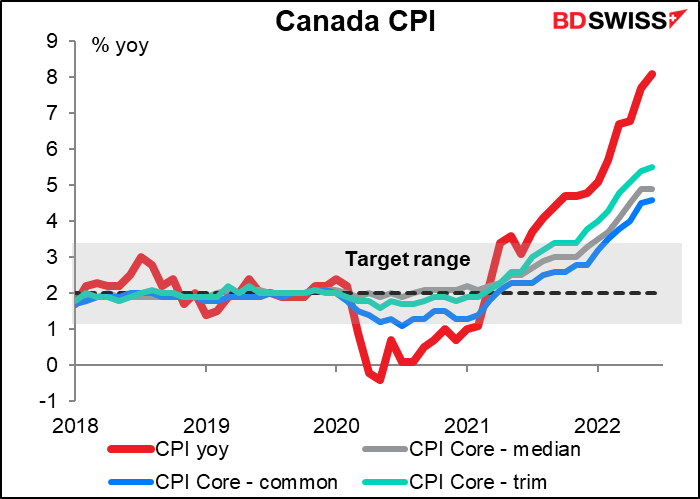

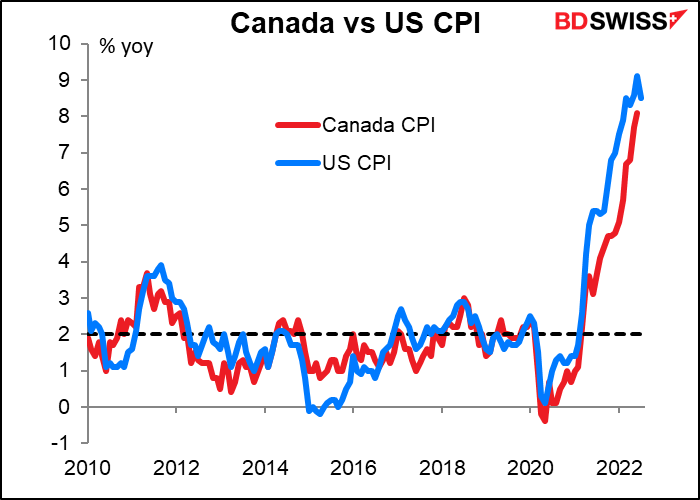

Todavía no hay previsiones para el IPC de Canadá en el sistema de Bloomberg.

Sin embargo, dada la estrecha correlación entre el IPC de Canadá y el IPC de EE. UU., existe la posibilidad de que veamos un pequeño descenso en el IPC canadiense este mes. Eso sería probablemente negativo para el CAD si se produjera.

Las construcciones de nuevas viviendas en Canadá se publican el mismo día que el IPC.

En cuanto a los Estados Unidos, no se publicarán más noticias sobre la inflación esta semana. La atención se centrará en el miércoles, cuando se publiquen las ventas minoristas de Estados Unidos y las actas de la reunión de julio del FOMC.

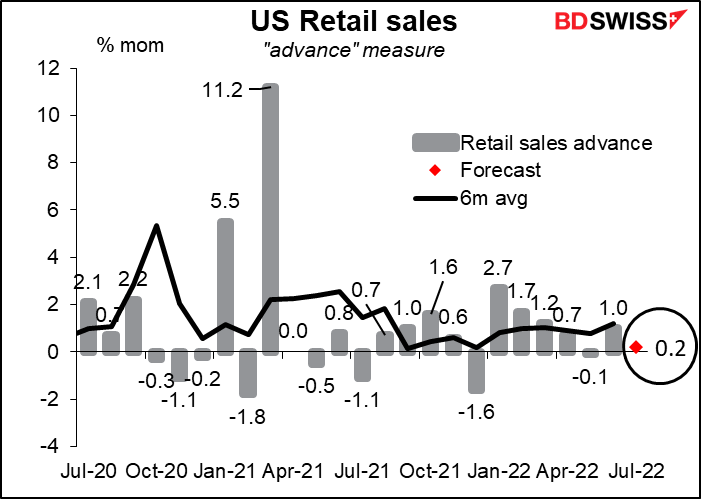

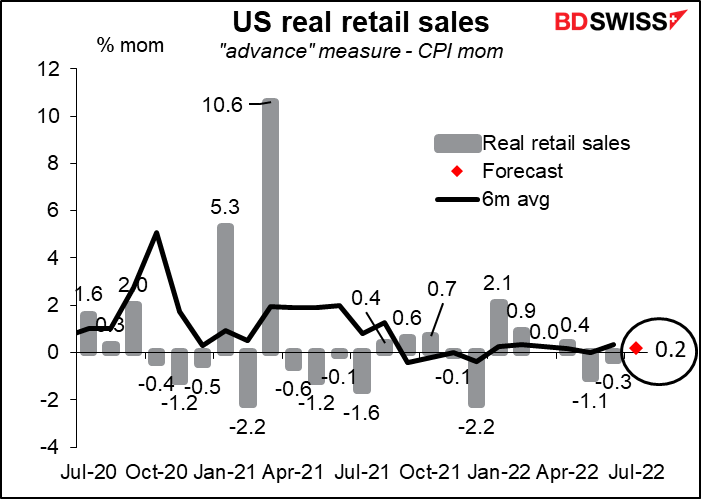

Las ventas minoristas han tendido al alza en los últimos tiempos, pero se prevé que aumenten bastante menos en julio. Aun así, con los precios sin cambios durante el mes, un aumento nominal del 0,2 % en las ventas sería un aumento real del 0,2 %, que es más de lo que ocurrió durante algunos de los otros meses en los que los precios subieron rápidamente.

Si al dato de las ventas al por menor le restamos el incremento intermensual del IPC, este es el panorama que obtenemos. En este caso, la previsión de un aumento del 0,2 % mensual parece bastante buena. Yo diría que mientras las ventas minoristas aumenten, eso demuestra que Estados Unidos aún no ha caído en la recesión. Eso es positivo para el dólar.

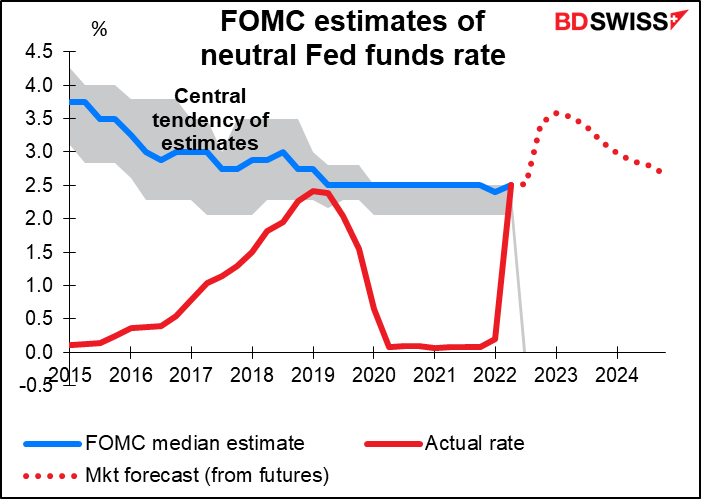

En la reunión del27 de julio del FOMC, el Comité volvió a votar para subir los tipos en 75 puntos básicos. Los participantes en el mercado que lean las actas se preguntarán: ¿qué pensaron los miembros sobre septiembre? ¿Qué los llevaría a subir 75 puntos básicos por tercera vez consecutiva y qué los llevaría a ralentizar o incluso pausar el ritmo de endurecimiento? ¿Están contentos con las previsiones que hicieron en el Resumen de Proyecciones Económicas de junio? ¿Y qué piensan ahora que han subido los tipos hasta lo que consideran «neutral»?

Otros indicadores estadounidenses importantes que se publicarán durante la semana son los índices del Empire State y de la Reserva Federal de Filadelfia (lunes y jueves, respectivamente), la construcción de nuevas viviendas y la producción industrial (martes), y el índice adelantado (jueves).

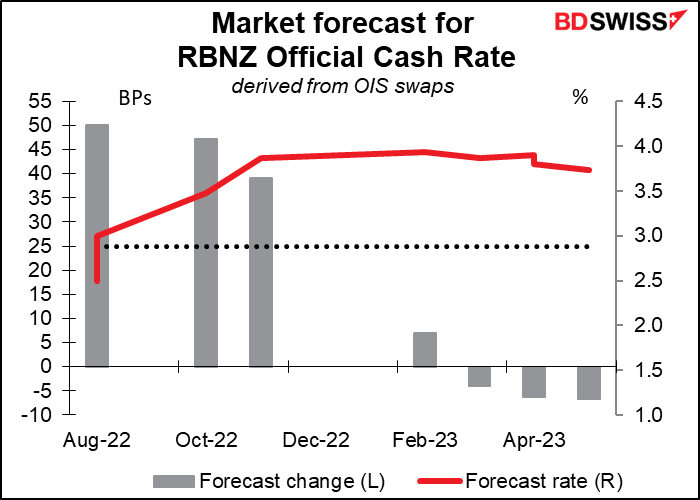

En cuanto al Banco de la Reserva de Nueva Zelanda (RBNZ), se supone que está llegando al final de su ciclo de subidas. El mercado espera un incremento de 50 puntos básicos en esta reunión, otro de 50 puntos básicos en octubre, 25 o 50 en noviembre, y luego ya nada más.

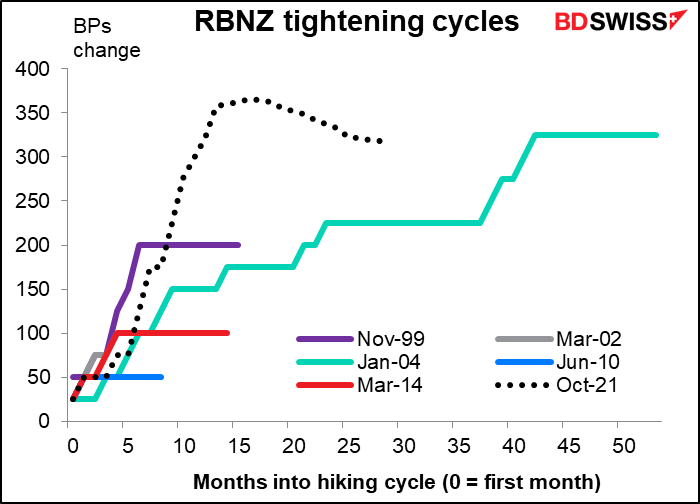

Sería un ciclo de incrementos extraordinariamente pronunciado. En el ciclo 2004/07 subieron casi lo mismo, pero dentro de un plazo de 43 meses. En este caso, se prevé que los tipos hayan subido unos 363 puntos básicos en 17 meses.

Como es habitual hoy en día, la clave no es necesariamente lo que hacen, sino los cambios que hacen, si es que los hacen, en su declaración: si suavizan algo su retórica. En este caso, debemos buscar la frase «a un ritmo». Por ejemplo, la última declaración decía que «El Comité convino en que sigue siendo apropiado continuar endureciendo las condiciones monetarias a un ritmo que permita mantener la estabilidad de los precios» (énfasis añadido). Sin embargo, eliminaron la frase de la orientación futura, que en junio decía: «El Comité acordó seguir elevando la OCR a un ritmo que lleve con confianza la inflación de los precios al consumidor dentro del rango objetivo» (énfasis añadido). Si eliminan la frase por completo, eso podría significar que después de cuatro subidas consecutivas de 50 puntos básicos (suponiendo, por supuesto, que esta vez suban 50 puntos básicos), la próxima vez podrían bajar a 25 puntos básicos. Eso sería negativo para el NZD si se produce. Por otro lado, si mantienen la misma redacción, no veo que la decisión tenga mucho impacto en la moneda.

Los datos comerciales de Nueva Zelanda se publican el viernes.

Otros países

En la eurozona no se publicará mucho, solo la segunda estimación del PIB del segundo trimestre (miércoles) y la versión final del IPC de julio (jueves). El PIB no suele revisarse mucho, solo ±10 puntos básicos como máximo, por lo que no suele ser un acontecimiento importante. Cualquier cambio importante en el IPC, por supuesto, será seguido de cerca. También tenemos la encuesta ZEW (martes), que es un indicador de sentimiento.

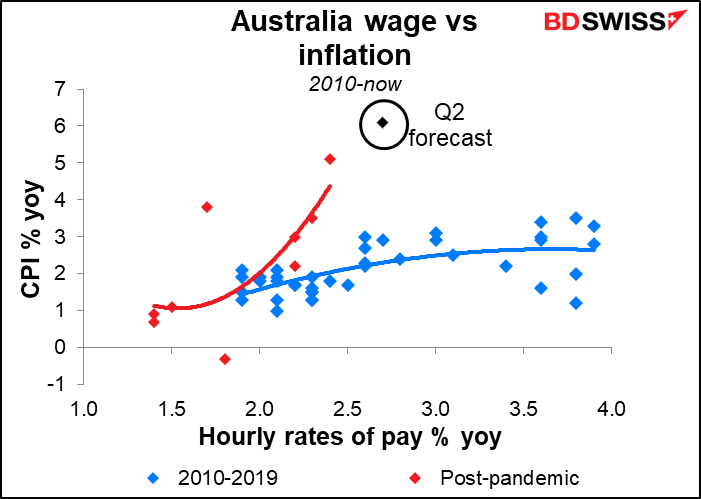

Australia publica sus datos salariales (miércoles) y de empleo (jueves). Los datos salariales, en particular, son muy importantes, ya que el Banco de la Reserva de Australia (RBA) ha señalado con frecuencia la necesidad de que el crecimiento de los salarios se sitúe en un nivel coherente con la inflación en su rango objetivo del 2 % al 3 %. Estos datos solo están disponibles trimestralmente, por lo que pueden tener una gran repercusión cuando se publiquen. Se prevé que los salarios hayan aumentado un 2,7 % anual, lo que en el mundo anterior a la pandemia habría sido compatible con una inflación de alrededor del 2,8 % anual, y se sitúa firmemente dentro del rango objetivo del 2 % al 3 % del RBA. Esto debería permitirles seguir normalizando la política monetaria, lo que probablemente sea positivo para el AUD.

En cuanto a los datos de empleo, la tasa de paro ya se encuentra en un mínimo histórico del 3,5 %, por lo que probablemente no tendrá un gran impacto.